移动支付威胁信用卡生存 银行业面临挑战

未来银行什么样?9月11日,招商银行行长马蔚华在2012年夏季达沃斯分论坛上给出这样三种发展趋势:移动支付、人人贷和众筹融资。

一周后的9月18日,马蔚华团队带着“手机钱包”移动支付产品亮相北京。所谓“手机钱包”,指的是将银行卡加载在内置安全芯片的3G手机上。客户买单时,只需在具有“闪付Quick Pass”标识的银联POS机上“嘀”一下手机,即可完成支付。

但银行业面临的不仅仅是支付领域的挑战,以阿里巴巴金融为代表的新型贷款模式正在改变银行赖以生存的公司贷款模式、以P2P网站为代表的新型人人贷模式正在绕开银行实现个人存贷款的直接匹配,争夺着原本属于银行的领地。

“银行是经营客户、经营信用、经营数据、经营信息的机构;其两大功能:一是社会融资的中介,二是社会支付的平台。阿里巴巴的模式具有了上述要素。”某股份制银行电子银行部人士告诉《华夏时报》记者,但银行船大难掉头。

上述人士继续分析,“现在只能反向操作,在原有客户的基础上,通过支付路径,搭建与客户的接触点,深刻挖掘客户数据,最终成为融资中介。”他描述未来的电子金融的方向是,既有传统的金融服务,又有支付的服务;既帮助企业解决上游货源问题,同时又解决下游产品出口问题。

电子银行替代率66.9%

13年前,拥有100多家网点的招商银行推出境内第一个网上银行,一举改变了零售银行业务市场格局。截至2011年末,中国网上银行交易规模达701.1万亿元,同比增长35.9%。艾瑞咨询预计,2014年左右网银交易规模有可能在现有水平上翻一番。

2012年电子银行客户数量增长显著,半年报数据显示,截至6月末,工行个人网银客户数达到1.3亿户,较去年同期增长了21.19%;建行个人网银客户数为1.01亿户,较上年末增长20.27%;而中行个人网银数比去年底增长40.13%。

随着智能手机普及率越来越高,手机银行呈现爆发式增长。截至上半年末,工农中建手机银行客户分别为6100万户、4632万户、3270.69万户、6517万户,累计用户突破2.05亿户,移动金融也正逐渐成为银行业的战略高地。

据艾瑞咨询统计,2011年中国电子银行替代率达66.9%,即电子渠道交易笔数总量是柜面交易笔数的两倍左右。让马蔚华骄傲的是,招行的网络替代率达到90%。

零售业务正在由“银行主导”向“客户主导”的模式改革。“减少高柜、增加低柜人员、提供一站式金融服务理念。”建行有关人士表示,该行要求,减少客户在金融机构间搜寻成本,充分利用技术手段,挖掘客户潜在金融需求。

在上半年各行中间业务增长乏力的情况下,电子银行业务由于运营成本低、普及快,其收入的快速增长成为一个新亮点。一个明显的例子就是,农行中间业务收入增幅为4.83%,除了其代理业务和托管业务的收入增长强劲外,其电子银行业务收入增幅达30%以上。

移动支付消灭信用卡?

历史上,每一次IT的变革,每一次通信的革命,都会带来银行业的变革。此次,招商银行吹响向移动支付领域全面进军的号角,并提出在未来几年内“消灭信用卡”的战略目标。

“先期手机付款还只能接受低于1000元的小额,这也是央行的标准。明年会看市场接受程度,向大额支付开放,会根据市场的接受程度调整我们的方案。” 招行零售银行部副总经理胡滔表示。

“我们完全有理由相信,在以后,以80后、90后为主体的年轻一代消费方式的变革下,我们的移动支付产业一定会出现一个井喷式的爆炸式增长。”正是这样的市场判断,让马蔚华底气十足。

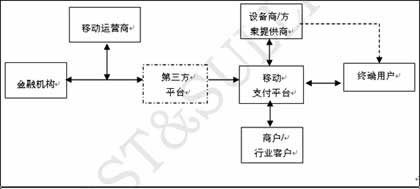

但也有业内人士指出,移动支付概念大于实质,认为整个支付环节涉及无线运营商、手机制造、银行金融机构和线下商户,其中的利益协调非常困难。马蔚华坦承,移动支付的领域跨度很大,产业链也是很长的,所以没有哪一个环节可以脱离别人而单独存在。中国人民银行科技司副司长陆书春曾表示,2012年4月,央行集合商业银行、银联、移动通信运营商等40多家产业相关方,成立了移动支付标准编写组。

“这一标准需要各大部门会签,有望今年12月底出台。”胡滔表示,招行的手机钱包是国内银行在移动支付产业新标准下首款移动支付的产品。

招行并非第一个吃螃蟹的人。2011年,中国移动也曾与浦发银行在移动支付领域启动合作,同年建行和中国银联曾高调宣布推出银联手机支付,主要模式是SD+手机用于近场支付。

文章来源:华夏时报

1、 凡本网注明来源“将才网”的作品,版权均属于“将才网”,转载请注明“转自将才网”;

2、凡本网未注明来源“将才网”的作品,并不代表本网赞同其观点和对其作品内容的实质真实性负责,转载信息版权属于原媒体及作者;

3、本站力求以准确的数据和资料向需求者提供资讯、资料,可能会有未经某些网站和组织许可应用相关资讯和图片,如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行,本网站将立即予以处理。